Содержание

Что такое управление дебиторской и кредиторской задолженностью и почему это важно?

Цели управления задолженностью дебиторов

Под дебиторской задолженностью подразумеваются все средства, который компания дала в долг другим организациям, государству или частным лицам, включая своих сотрудников. Размер дебиторской задолженности важно постоянно держать под контролем для того, чтобы у компании-кредитора не образовалась нехватка средств в обороте.

Задачами управления дебиторской задолженностью являются следующие:

- определение и поддержание оптимального уровня задолженности;

- формирование кредитной политики, позволяющей получать максимальную прибыль;

- ускорение оборачиваемости (возврата) задолженности;

- минимизация издержек, в том числе упущенной выгоды от неполученной прибыли при задержке с выплатой долга;

- регулярный анализ задолженности по таким показателям, как объем, сроки, виды продукции;

- диагностика причин возникновения проблем с выплатами и ликвидностью задолженности;

- своевременный учет особенностей деятельности компании и колебания рыночных условий;

- разработка и внедрение методики анализа платежеспособности потенциальных и действующих клиентов для оценки их кредитного рейтинга и минимизации риска неплатежей;

- финансовый контроль исполнения договоров, выставления претензий, реализации мероприятий по взысканию просроченной дебиторской задолженности;

- регулярный анализ влияния процессов, связанных с задолженностью, на ликвидность, финансовую устойчивость и другие показатели компании.

Предоставление кредитов и рассрочек платежей привлекает новых заказчиков и удерживает постоянных клиентов. Но и риски велики: выдача кредитов отвлекает денежные средства из оборота и ведет к рассинхронизации бухгалтерских и реальных показателей бизнеса. Если компания одновременно имеет и дебиторскую, и кредиторскую задолженности, риски возрастают, поскольку при систематических задержках контрагентов в погашении долга может оказаться, что нечем оплачивать свой долг. Это чревато перекредитованием под большой процент или банкротством бизнеса.

Организация работы по управлению обязательствами перед кредиторами

При управлении кредиторской задолженностью внимание нужно уделить в первую очередь точному ведению учета обязательств перед кредиторами, своевременному погашению долга и проведению операций по его списанию в бухгалтерии предприятия. Организация управления кредиторской задолженностью связана с классификацией заимодавцев по приоритетности, а платежных документов — по срокам погашения для определения очередности платежей.

Отдельно выделяют кредиторскую задолженность перед поставщиками товаров и услуг, отражая ее как сальдо по кредиту счета 60, и задолженность перед заказчиками по полученным авансам. В бухучете авансовые платежи учитываются как сальдо по кредиту счета 62.

Для удобства ведения учета задолженность группируют по контрагентам, договорам, срокам, регионам, менеджерам и другим параметрам. Способ группировки выбирается, исходя из анализа, результаты которого вы хотите получить. Сравнивая данные в разных разрезах, вы сможете оценить распределение задолженности и вес каждого из параметров в общей сумме долга. Для этого используются комплексные информационные системы, позволяющие автоматизировать функции казначейства в компании.

Управление дебиторской задолженностью предприятия

Управление дебиторской задолженностью подразумевает предварительный этап. В глобальном масштабе он включает в себя разработку кредитной политики, содержащей методику и условия кредитования. В индивидуальном — проверку потенциальных кредиторов на предмет платежеспособности и соблюдения договорных обязательств. Такую проверку можно осуществить по ИНН и другим реквизитам. Параллельно с этим нужно рассчитать показатели, отражающие характеристики задолженности, в частности, скорость ее оборота. Не менее важно грамотно составить договор, прописав в нем штрафы или пени в случае просрочки выплат, график платежей с датами.

В случае принятия положительного решения о выдаче задолженности, ее необходимо постоянно держать под контролем. Следует отслеживать ситуацию с долгами по компании в целом — общий объем, объем невыплаченных вовремя платежей, сроки погашения, график ожидаемых поступлений. На следующем уровне производится контроль конкретных платежей и напоминание дебиторам о приближении даты погашения. С заданной периодичностью нужно проводить сверку с контрагентами.

При возникновении просроченной задолженности важно оперативно принять меры по ее взысканию. Для этого в ход идут переговоры с должниками и предложение им таких вариантов, как рассрочка и реструктуризация долга. Если эти призывы не привели к успеху, следующий шаг — подготовка и отправка должнику претензии в качестве инструмента досудебного урегулирования. Если и это не сработало, дальнейшие действия — подача иска в суд.

В ряде случаев дебиторская задолженность признается безнадежной и подлежит списанию. Это происходит, когда мероприятия по попыткам взыскания долга потребляют ресурсы, а перспективы возврата денег мизерные. Например, если дебитор прошел процедуру банкротства, исключен из реестра юрлиц, истек срок исковой давности. Задолженность списывается с балансового учета в прочие расходы компании или в счет резерва сомнительных долгов.

Методы управления дебиторской и кредиторской задолженностью

Методику управления задолженностями каждая компания формирует самостоятельно в соответствии со своими ценностями и бизнес-процессами. Стратегия закрепляется документально, работа со всеми потенциальными дебиторами и кредиторами строится на ее основе. В методике фиксируются основные принципы управления задолженностью обоих видов, планирование показателей, ключевые критерии для расчета ее оптимального уровня, алгоритмы действий на каждом этапе просрочки.

После формирования общего регламента рекомендуем провести его аудит. В его рамках осуществляется моделирование различных ситуаций с задолженностями. Это помогает найти узкие места, при которых схема не будет функционировать в соответствии с замыслом, и доработать ее.

Важно рассчитать соотношение между дебиторской и кредиторской задолженностью, корреляцию задолженности к выручке и активам баланса. В общем случае дебиторская задолженность должна быть больше, в том числе по срокам погашения. Это целесообразно для сохранения платежеспособности компании.

Все методы управления просроченной дебиторской задолженностью можно условно разделить на мягкие и жесткие. К первым относятся переговоры, реструктуризация, мировые соглашения. Ко вторым — штрафы, претензии, заморозка активов должника, обращение в суд.

Если ваша компания допустила просроченную кредиторскую задолженность, нужно документировать все переговоры с заимодавцем. Это может оказаться подспорьем в судебных разбирательствах: вы продемонстрируете, что не уклонялись от коммуникации и искали способы урегулировать возникшую ситуацию.

Автоматизация казначейства предприятия для управления задолженностью

Основные этапы управления дебиторской и кредиторской задолженностью можно практически полностью автоматизировать. Для этого оптимально подходят программные продукты, содержащие функционал по управлению казначейством.

Такие системы позволяют автоматизировать следующие действия:

- отражение операций взаимозачетов и списания задолженности;

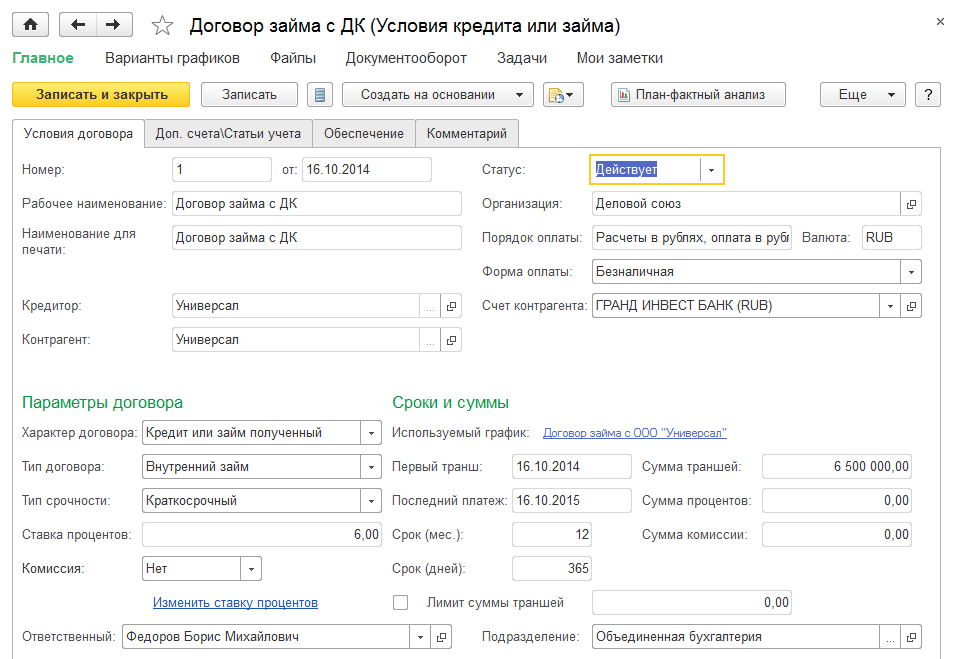

- ведение учета фактической и планируемой задолженности;

- формирование отчетности по дебиторской и кредиторской задолженности в разрезе предустановленных или настроенных интервалов;

- учет взаиморасчетов с детализацией до договора, заказа, накладной, платежного документа;

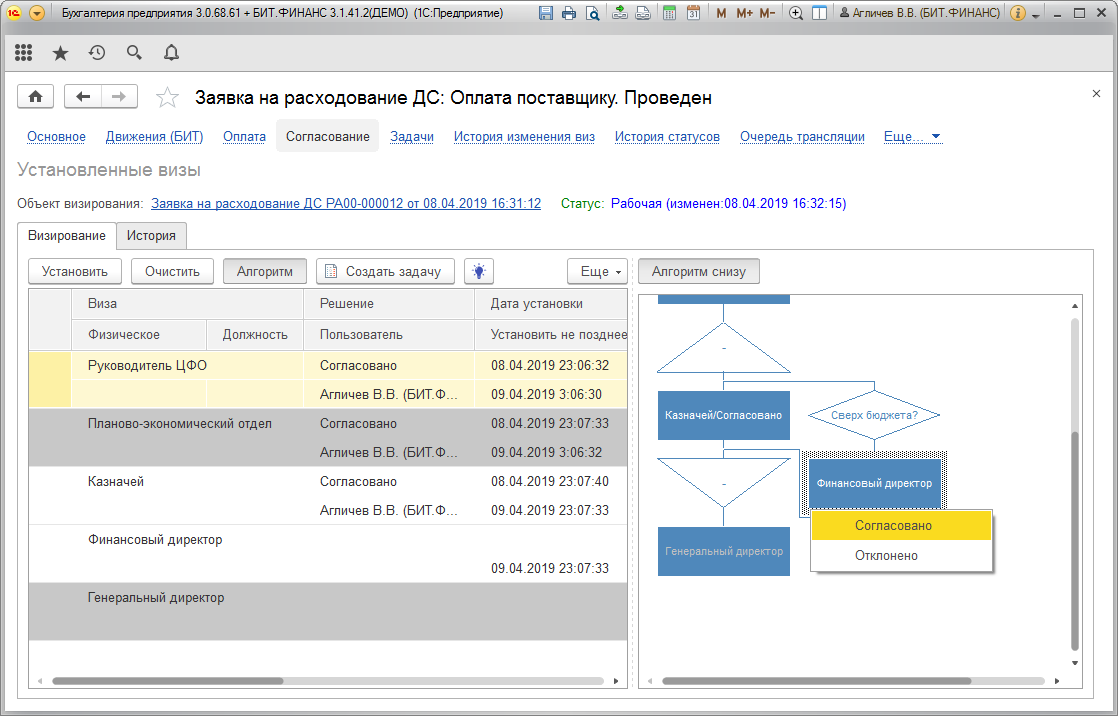

- формирование и согласование актов сверки;

- анализ состояния расчетов, выявление просроченной задолженности;

- раздельный учет взаиморасчетов по партнерам и контрагентам;

- возможность разделять взаиморасчеты с партнерами;

- отражение операций взаимного погашения задолженностей по нескольким партнерам;

- анализ информации о суммах по задолженности с помощью различных отчетов;

- получение данных о задолженности за период в формате диаграмм и таблиц;

- отражение операций списания задолженности, возникшей в процессе оформления хозяйственных операций между организациями предприятия и ее клиентами или поставщиками.

Управление взаиморасчетами и контроль задолженностей — лишь малая часть функциональных возможностей систем автоматизации казначейства. Такой класс решений позволяет в комплексе осуществлять управление денежными средствами предприятия, регулируя все операции по их движению.

Решения для автоматизации казначейства на предприятиях

Наиболее эффективными в плане автоматизации казначейства показали себя решения на базе платформы «1С:Предприятие». Перечислим проверенные системы, локализованные для рынка Узбекистана.

БИТ.Финанс

1С:Управление торговлей

Вывод

Формирование любой задолженности — как дебиторской, так и кредиторской — может стать либо эффективным инструментом для увеличения прибыли, либо сложно решаемой проблемой для всей фирмы. Ключевым моментом является грамотное и рациональное управление задолженностью, подразумевающее ее постоянный контроль, анализ и своевременное принятие необходимых мер. Успешный результат получается в совокупности с достаточной подготовкой к работе с задолженностью: разработкой кредитной политики, оценкой платежеспособности заемщика, составлением договора с точными формулировками и сроками.

Все эти задачи можно автоматизировать с помощью программных решений, содержащих функционал по управлению казначейством. Мы представили обзор наиболее проверенных, востребованных и адаптированных для Узбекистана систем. Вы можете выбрать подходящее решение в соответствии с масштабом, сферой и спецификой вашего бизнеса. Специалисты «Первого Бита» готовы проконсультировать вас, помочь в подборе оптимального для вашей компании варианта и осуществить его внедрение под ключ.