Содержание

Что такое казначейство, управление рисками ликвидности и бюджетирование

Значение управления рисками ликвидности для бизнеса

Управления рисками ликвидности включает в себя сопоставление имеющихся активов, которые можно быстро конвертировать в денежные средства, а также ожидаемых поступлений, с краткосрочными и долгосрочными обязательствами компании.

В новейшей истории развития крупных предприятий есть несколько красноречивых примеров негативных последствий, к которым привело неправильное управление рисками ликвидности. Один из факторов – высокая ставка на использование краткосрочных источников для финансирования собственных долгосрочных активов. В ситуации спада спроса на продукцию компании и временного оттока клиентов финансирование становится более дорогим. Такая стратегия может привести к значительному ухудшению положения компании или даже банкротству.

Перечислим основные задачи превентивного управления риском ликвидности и финансирования на стратегическом и тактическом уровнях:

- формирование системы планирования финансов и ликвидности;

- определение лимитов риска и условий для регулирования соблюдения баланса;

- выбор инструментов для измерения риска ликвидности;

- определение объема достаточного резерва высококачественных ликвидных активов для выполнения обязательств, и выработка комплекса мер по его поддержанию;

- разработка и применение мер контроля управления ликвидностью на ежедневной основе по всем сферам деятельности фирмы, юридическим лицам и валютам;

- планирование различных сценариев действий в чрезвычайных обстоятельствах;

- разработка механизмов распределения затрат, выгод и рисков, связанных с поддержанием ликвидности, по всем направлениям деятельности компании.

Одним из инструментов управления рисками ликвидности является отчет о несовпадениях, основанный на данных из договоров или на фактических действиях сторон. Отчет помогает обнаружить несоответствия, проанализировать активы и обязательства, определить перспективность ликвидных активов. Не менее важно рационально организовать управление на уровне высшего руководства, распределив полномочия и зоны ответственности.

Взаимосвязь бюджетирования и казначейства

Когда мы говорим о финансовом планировании и рассматриваем варианты автоматизации этих процессов, понятия бюджетирования и казначейства упоминаются в едином контексте. Может возникнуть вопрос, в чем их различия и как они связаны.

Бюджетирование является инструментом долгосрочного финансового прогнозирования, мониторинга управленческого учета и анализа финансовых данных. Основные задачи бюджетирования – организация системы многоуровневых бюджетов, построение временных регламентов, выделение центров затрат и ЦФО. Казначейство подразумевает управление фактическими денежными потоками: согласование и осуществление платежей, контроль будущих остатков денежных средств по местам хранения, определение источника платежа и т.д. Таким образом, казначейство является подчиненной относительно бюджетирования функцией: оно призвано вести учет и контроль исполнения платежей в пределах бюджета или за его рамками.

Понятие и цели бюджетирования

Бюджетирование – это комплекс мероприятий, направленных на определение планируемых доходов, расходов, движения денежных средств. Чаще всего это подразумевает составление, исполнение, контроль и анализ реализации бюджетов на разных уровнях – всей компании, ее подразделений, направлений деятельности или продуктов. Бюджетирование также включает в себя ведение финансового анализа в различных разрезах. Это способствует выявлению соответствия фактических данных плановым и своевременной корректировке финансовой стратегии.

Основной целью бюджетирования является обеспечение бизнес-процессов предприятия денежными ресурсами в достаточном объеме. При правильной реализации бюджетных функций возрастает эффективность работы компании на каждом этапе. Фирма своевременно выполняет свои обязательства, рационально распределяет ресурсы, контролирует доходы и расходы, предотвращает кассовые разрывы. Действия подразделений и филиалов скоординированы.

Роль бюджетирования в планировании и прогнозировании денежных потоков

Бюджетирование помогает бизнесу планировать движение денег, прогнозировать результаты работы, ставить долгосрочные цели и своевременно их достигать. Составляются операционные и финансовые бюджеты. Операционные бюджеты дают возможность планировать доходы и расходы на определенный вид деятельности – например, бюджет продаж, фонда оплаты труда, производства. Осуществляется контроль платежей и поступлений средств по каждому из направлений деятельности.

В финансовых бюджетах консолидируются данные из операционных бюджетов — они отражают общие финансовые результаты компании. Бюджет доходов и расходов (БДР) показывает ожидаемую выручку, затраты и прибыль по видам продукции и направлениям деятельности с необходимой степенью детализации. Бюджет движения денежных средств (БДДС) составляют по графикам поступлений средств и платежей компании. На его основании прогнозируются поступления и платежи. Прогнозный баланс позволяет планировать активы и пассивы, учитывая имеющиеся остатки и обязательства.

Стратегии управления рисками ликвидности

Среди основных методов управления риском ликвидности — прогнозирование движения денежных средств, анализ структуры активов и пассивов, коэффициентный метод. Коэффициентный анализ осуществляется преимущественно в банковской деятельности и представляет собой расчет внешних и внутренних относительных коэффициентов, определяющих ликвидность банка. Об остальных стратегиях расскажем подробнее.

Прогнозирование и планирование денежных потоков

Прогнозирование денежных потоков применяется для оценки риска потери ликвидности в динамике и с учетом будущих возможных изменений в статьях баланса. Краткосрочное прогнозирование используется для текущего контроля ликвидности, а среднесрочное – для прогнозирования ликвидности за необходимый период на основе данных о разрывах по срокам погашения активов и пассивов.

При прогнозировании притока денежных средств нужно учитывать следующие факторы:

- потенциальный рост обязательств по еще не заключенным договорам;

- уменьшение объема обязательств в результате досрочного погашения;

- планирование оттока ресурсов с учетом потенциального роста неликвидных активов и привлечения средств на срочные нужды;

- сроки, в которые возникнет потребность в средствах;

- внебалансовые позиции.

График движения денежных потоков отражает наиболее вероятные сценарии развития событий, а не только ту информацию, что отражена в балансе. Ограничение этого метода — то, что прогнозирование принимает во внимание только стабильный сценарий развития бизнеса.

Управление оборотным капиталом

Управление оборотным капиталом помогает сбалансировать риски. Значительное снижение уровня текущих активов чревато возникновением дефицита ресурсов, проблем обеспечения бесперебойной работы, уменьшения продаж. Если оборотных средств слишком много, приходится нести большие финансовые затраты на поддержание такого уровня активов. Также профицит приводит к упущенной прибыли из-за замораживания активов.

Таким образом, при управлении оборотным капиталом производится мониторинг и корректировка структуры баланса предприятия для достижения целей его деятельности. Финансисты стремятся снизить стоимость привлеченных ресурсов и повысить стоимость их размещения, способствуя тем самым увеличению прибыли. Для отслеживания актуальной ситуации с активами и пассивами служит управленческий баланс – один из основных отчетов в бюджетировании.

Инструменты управления ликвидностью

Средства управления ликвидностью можно разделить на два основных класса. К первому относятся методологии и инструменты финансирования, позволяющие поддерживать ликвидность на приемлемом для конкретного предприятия уровне. Ко второму – системы автоматизации, осуществляющие прогнозирование и расчет ликвидности, мониторинг и управление количественным риском ликвидности. Эти два способа работы с ликвидностью взаимодополняют друг друга и наиболее эффективны при комплексном использовании. Расскажем подробнее о каждом из них.

Технологии и программное обеспечение для мониторинга и управления денежными потоками

Современные программные решения, предназначенные для автоматизации процессов управления и учета в компании, включают в себя и функционал для работы с казначейством. Существуют как комплексные продукты для управления всей фирмой, так и специализированные системы автоматизации финансовой деятельности. К внедрению любой системы нужно подготовиться методологически: оптимизировать и структурировать бизнес-процессы, разработать регламенты и другую документацию, собрать актуальные данные для справочников.

Системы мониторинга и управления денежными потоками содержат функционал, позволяющий существенно повысить эффективность бизнес-процессов и ускорить их:

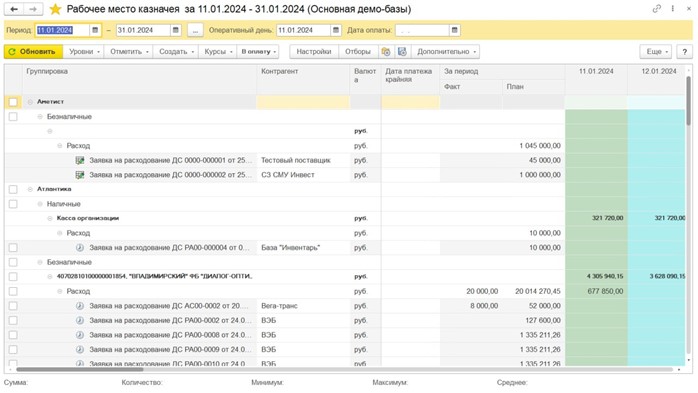

- Оперативное планирование поступлений и расходов денежных средств.

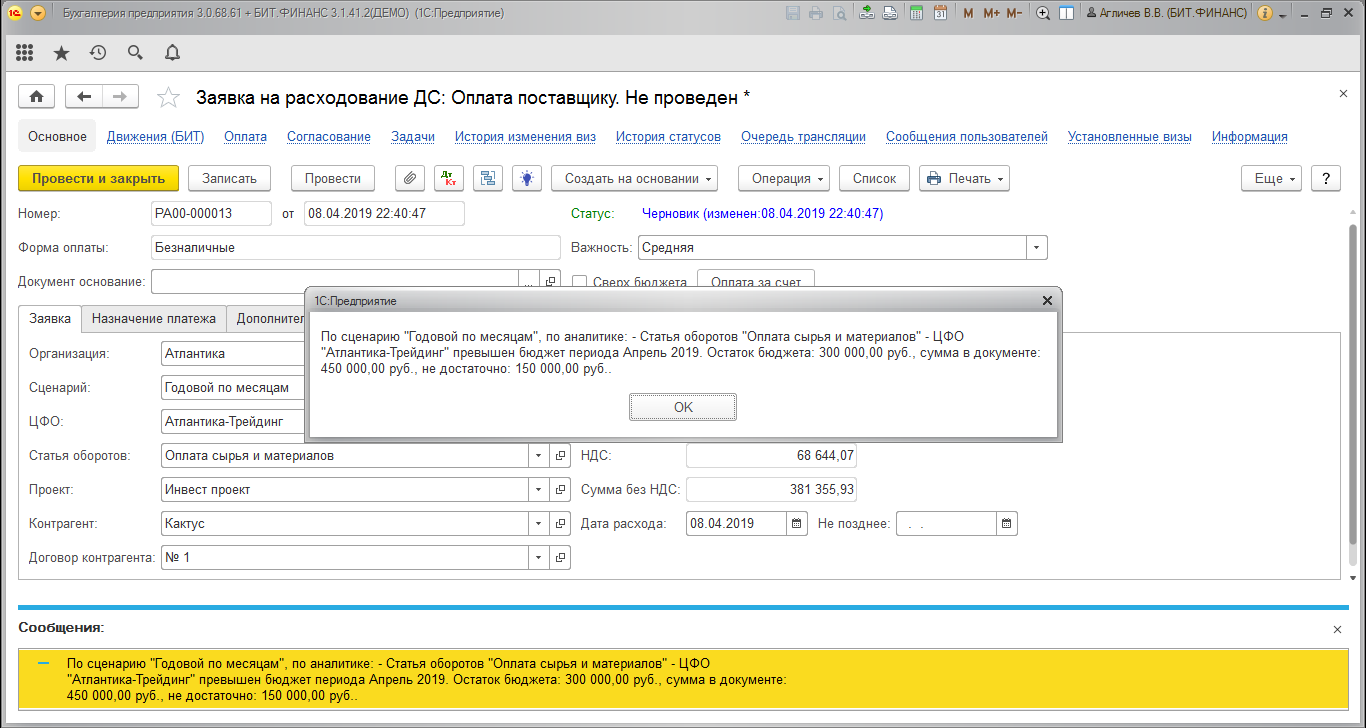

- Контроль наличия и целевого использования финансов.

- Формирование графиков платежей и контроль их соблюдения.

- Учет операций с наличными и безналичными денежными средствами в различных валютах.

- Учет кредитов, депозитов, займов, денежных документов.

- Формирование БДДС, ББЛ и БДР, контроль их выполнения.

- Взаимообмен платежными документами с банками.

- Контроль кредиторской и дебиторской задолженности, ее списания.

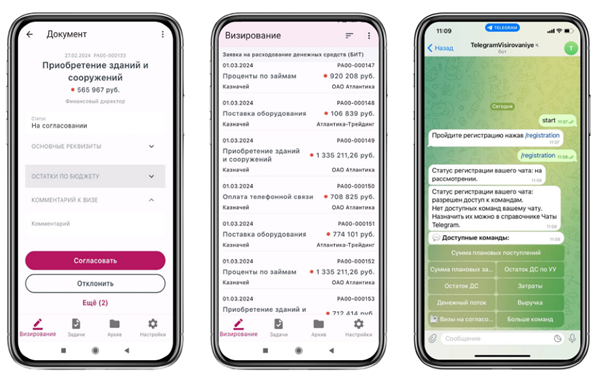

- Согласование платежей согласно заранее настроенным маршрутам.

- Групповая обработка платежей и разнесение их по статьям бюджета и клиентам.

Помимо планирования и мониторинга, системы автоматизации финансовой деятельности дают возможность осуществлять аналитический анализ и контроль на его основе. В программных продуктах предусмотрено множество отчетов как по плану, так и по план-факту. Можно воспользоваться готовыми формами отчетов и создавать свои шаблоны, максимально адаптируя их под потребности бизнеса.

Финансовые инструменты для поддержания ликвидности

Для поддержания ликвидности одинаково важны управление дебиторской и кредиторской задолженностью. Перечислим наиболее распространенные и эффективные финансовые инструменты для оценки риска ликвидности и его поддержания на приемлемом уровне:

- расчет коэффициента текущей ликвидности;

- БДДС, платежный календарь;

- управление дебиторской задолженностью и мониторинг своевременности оплаты счетов клиентами и контрагентами;

- формирование денежного резерва;

- мониторинг непогашенных платежей каждого клиента и уровня его платежеспособности;

- формирование инвестиционных целей компании и инвестирование свободных средств с максимальной выгодой;

- выявление и анализ всех случаев, когда компания не была в состоянии выполнить свои обязательства в установленный срок;

- в случае отсутствия свободных средств – откладывание на максимально возможный срок оплаты товаров и услуг, затрат на выполнение обязательств;

- консолидация денежных средств на едином мастер-счете;

- централизация финансов нескольких дочерних предприятий или филиалов;

- внутрикорпоративные и межкорпоративные займы, иные способы привлечения внешнего финансирования и т.д.

Управление ликвидностью зависит от длины денежного цикла в компании. Считается, что максимально короткий денежный цикл наиболее удобен и безопасен для бизнеса. Важно соблюдать баланс между дебиторской и кредиторской задолженностью, придерживаться выработанного плана и на постоянной основе отслеживать соблюдение сроков всех входящих и исходящих платежей.

Интеграция бюджетирования и казначейства

Вывод

При управлении рисками ликвидности следует придерживаться финансового плана – заранее сформированного и согласованного. Но не менее важно постоянно мониторить финансовые показатели и потоки, чтобы при необходимости оперативно принять необходимые меры и избежать непредвиденных затрат. Делать это вручную долго и монотонно, чревато ошибками из-за невнимательности – а это сразу искажает итоговые результаты.

Поэтому мы рекомендуем использовать средства автоматизации казначейства, в которых присутствуют все необходимые инструменты для управления рисками ликвидности. Результаты наших клиентов после внедрения системы автоматизации свидетельствуют о том, что она позволяет минимизировать кассовые разрывы и сократить расходы на 10-15%. Скорость получения управленческой отчетности возрастает в несколько раз, благодаря чему руководство вовремя принимает правильные финансовые решения и увеличивает прибыль фирмы.

*Стоимость решений актуальна на дату публикации статьи. Актуальная стоимость представлена на странице.